股市杠杆率 赛克赛斯IPO风波:5亿推广费被查出问题,中介也收罚单

中国炼油加工量周度数据连续第二周反弹股市杠杆率,从半个月前的年内低位增加了20万桶/日的加工量,本周加工增量来自主营炼厂,民营炼厂之前一周炼油量有所增加后,本周受到国内加工利润大幅收窄限制基本没有增加炼油量。6月份原油大涨背景下炼厂推不动成品油价格,民营炼厂汽柴油出厂价格几乎较6月初持平,这在原油价格大涨10美元的背景下投射出成品油市场消费疲弱,国内市场信心处于低位。消息人士周五表示,最大石油出口国沙特可能会在8月份连续第二个月下调其销往亚洲的原油价格,以跟随中东基准迪拜原油价格疲软的趋势。亚洲占沙特石油出口的约80%,沙特可能进一步下调销往该地区的石油价格,凸显了在非欧佩克产油国供应持续增长、全球经济面临阻力的情况下,欧佩克产油国正面临压力。四位亚洲炼油厂消息人士接受路透调查称,8月份销往亚洲的旗舰阿拉伯轻质原油官方售价(OSP)可能较7月份每桶下跌60美分至80美分,可能跌至4月份以来的最低水平。近段时间以来,对于原油油轮市场来说也比较艰难。从航运数据来看,中东市场由于需求减少导致运力过剩,超大型油轮运价继续呈下降趋势,西非的VLCC 市场也是经历了充满挑战的一周,船东找到合适的机会有限,美国美湾市场,随着运费跌至接近年度最低水平,北海市场也表现平淡,从油运市场可以看出目前原油市场并没有出现强劲需求的迹象。

海通期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 www.fx678.com 】转发

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

拟IPO企业在审期间被罚,还是挺罕见。

9月4日,深交所下发三份监管函,剑指赛克赛斯生物科技股份有限公司(简称:赛克赛斯)IPO过程中的违规问题,并对公司及高管团队、海通证券及其保荐人、会计所信中及其签字注册会计师出具监管函。

监管函显示:赛克赛斯IPO所涉及的5亿推广费存在问题,如未如实披露业务推广相关内部控制薄弱环节、部分推广活动验收存在瑕疵情形,相关审核问询回复与实际情况不符,未能保证发行上市申请文件和信息披露的真实、准确、完整。

深交所对赛克赛斯及董事长、总经理、财务总监采取书面警示的自律监管措施。另外,“看门人”也难逃责罚,海通证券及2位项目保荐代表人、信永中和及2位签字会计师均被采取书面警示的自律监管措施。

5亿推广费被查出问题

赛克赛斯是一家专业从事植介入生物材料类医疗器械的研发、生产和销售的企业。公司在止血及手术防粘连类、组织封合及保护类、介入栓塞类和组织工程类等生物材料领域拥有领先技术。

2020年,赛克赛斯申报上交所科创板上市,经历了两轮问询后,于年末撤回了首发申请。两年后,赛克赛斯重整旗鼓,决定冲刺深市主板。

2023年2月23日,深交所正式受理了赛克赛斯的IPO申请,当年3月,深交所对其发出了首轮问询,赛克赛斯于2023年底进行了首轮问询的回复。这期间,赛克赛斯被抽中现场检查。

深交所9月4日监管函显示:证监会现场检查发现赛克赛斯存在多项违规行为,包括业务推广相关内部控制存在薄弱环节,部分推广活动验收存在瑕疵等。

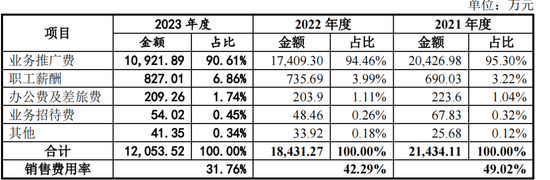

招股说明书(申报稿)显示,赛克赛斯聘请CSO推广服务商开展调研与咨询、学术推广、展览与宣传及会议会务等推广活动,2020-2022年各期业务推广费分别为1.29亿元、2.04亿元、1.74亿元,占营业收入比例分别为44.62%、46.72%、39.95%。

深交所称,在审核过程中,针对业务推广费入账凭证的具体审核标准、流程以及推广费用的真实性、准确性等情况进行了问询,海通证券、信永中和核查后在审核问询回复中发表明确意见称“报告期内,发行人已制定较为完善的CSO体系,针对推广活动的开展、验收、发票管理等建立了内部控制制度并进行有效执行”。

然而,证监会现场检查发现,赛克赛斯业务推广相关内部控制存在薄弱环节,包括未对CSO服务商是否符合规定的准入条件进行实质审查、对CSO服务商推广活动监督抽检比例较低等。

现场检查还发现,公司部分推广活动验收存在瑕疵,包括部分项目验收单显示的材料清单与后附材料不一致,部分项目验收单显示在未收到发票的情况下通过验收;学术推广项目的验收材料没有打卡记录、现场走访等证明材料;验收材料普遍存在未记录会议或展览举办具体地点等异常情形。

深交所认为,赛克赛斯作为信息披露第一责任人,未能保证发行上市申请文件和信息披露的真实、准确、完整。海通证券和信永中和对企业推广活动核查程序的有效性、充分性不足,核查工作不到位,发表的核查意见不审慎,相关审核问询回复与实际情况不符。

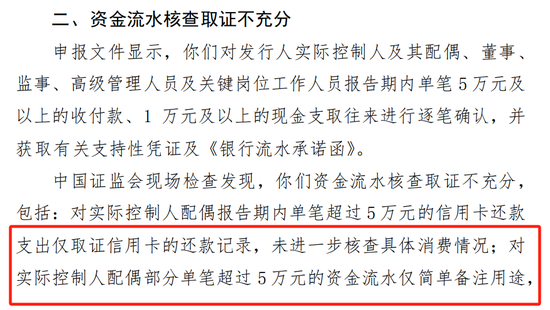

在资金流水核查方面,海通证券和信永中和也存在违规行为。

申报文件显示,中介机构对发行人实际控制人及其配偶、董事、监事、高级管理人员及关键岗位工作人员报告期内单笔5万元及以上的收付款、1万元及以上的现金支取往来进行逐笔确认,并获取有关支持性凭证及《银行流水承诺函》。

但证监会现场检查发现,中介机构的资金流水核查取证不充分,包括对实际控制人配偶报告期内单笔超过5万元的信用卡还款支出仅取证信用卡的还款记录,未进一步核查具体消费情况;对实际控制人配偶部分单笔超过5万元的资金流水仅简单备注用途,底稿中未见进一步取证材料等。

现场检查还发现,中介机构对终端客户走访、视频访谈程序不到位,包括部分实地走访底稿未留存访谈人员身份信息等证明材料、视频访谈底稿均无被访谈人员签字以及部分访谈无身份信息截图等。

对此,深交所要求两家中介机构引以为戒。此外,对海通证券提出整改要求,对照相关问题进行内部追责,并提交经保荐业务负责人、质控负责人、内核负责人签字并加盖公司公章的书面整改报告。同时,对赛克赛斯及董事长、总经理、财务总监采取书面警示的自律监管措施。

毛利率高达90%

赛克赛斯的主要产品为手术防粘连液、复合微孔多聚糖止血粉、可吸收硬脑膜封合医用胶及可吸收血管封合医用胶。其中,手术防粘连液和复合微孔多聚糖止血粉均已经过 10 年以上的临床应用。

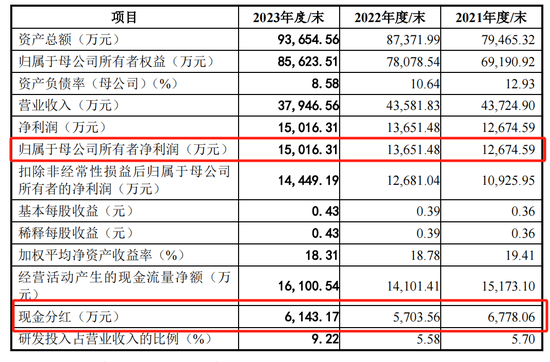

根据最新的IPO申报稿,业绩方面,2021年2023年,赛克赛斯营业收入分别为4.37亿元、4.36亿元、3.79亿元,同期净利润分别为1.27亿元、1.37亿元、1.50亿元,营收呈现下跌走势,净利润增速较慢。

赛克赛斯的毛利率较高,报告期内,公司主营业务毛利率分别为 90.52%、88.28%和 87.45%。

费用方面,占比最大的是销售费用,2021年至2023年,销售费用分别为2.14亿、1.84亿、1.21亿,其中业务推广费分别为2.04亿、1.74亿、1.09亿。

招股书显示:赛克赛斯的业务推广费主要用于聘请CSO推广服务商开展调研与咨询、学术推广、展览与宣传及会议会务等推广活动。

深交所检查的主要是2020年至2022年度的学术推广费,2023年其推广费用显著下降。

对此,赛克赛斯在最新版招股书解释,2023年度,随着新产品销售推广成效逐步显现,新产品销售费用不断下降;此外,公司2023年度进行销售策略调整,更多业务推广职责由经销商共同承担,公司主动控制自身业务推广投入,整体推广费有所下降。

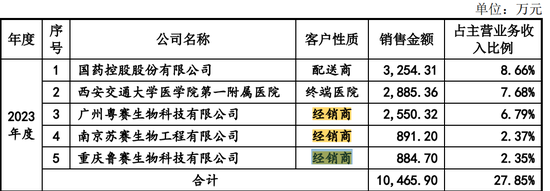

赛克赛斯的销售模式,是以经销商模式、配送商模式与直销模式相结合的销售模式。其中,经销商模式为主要销售模式,2023年的收入为2.17亿元,占比近六成。前五大客户中,三个客户为经销商,其他为配送商和终端医院,合计占比达到27.8%。

值得注意的是,赛克赛斯多家核心经销商的实际控制人曾为公司前员工,招股书列出的这类核心经销商共有17家,2021年至2023年,前员工相关经销商贡献的销售收入分别为7789万元、8710万元、6657万元。

监管在问询中要求公司说明核心经销商为实控人及其亲属、员工或前员工的合理性,是否存在利益输送等问题。赛克赛斯表示,公司于2013年起鼓励部分员工成立区域销售公司,主要系为激发员工销售积极性,同时通过增加核心经销商资本金的方式,丰富前期运营资金。

实控人分红股转套现3亿

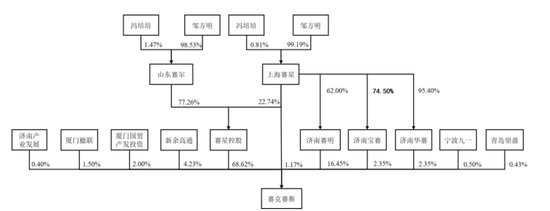

赛克赛斯成立于2003年6月,由邹方明、陈莹莹各自出资2000万元、666万元共同设立。IPO前,赛星控股持有公司68.62%的股份,为公司控股股东。实际控制人邹方明则通过山东赛尔和上海赛星控制牢牢控制赛星控股,邹方明合计控制公司90.94%股份。

招股书显示:邹方明,1977 年出生,中国国籍,拥有美国境外永久居留权。

IPO申报前,赛克赛斯发生了几次股权变动。其中,最近一次是在2021年9月15日,上海赛星将其持有700.16万股股权以6000万元转让给厦门国贸产发投资,将其持有的140.03万股股权以1200万元转让给济南产业发展,将其持有的175.04万股股权以1500万元转让给宁波九一,将其持有的151.70万股股权以1300万元转让给青岛望盈,转让价格8.57元/股,此次股权转让后,赛克赛斯的估值增至30亿元。

通过此次股权转让,公司实控人邹方明套现1亿。

除了股权转让套现,邹方明还获得分红。2020年至2023年,赛克赛斯分红分别为5860.97万元、6778.06万元、5703.56万元、6143.17万元,合计分红2.45亿,大部分落入实控人的口袋。

一次股权转让、再加上现金分红,邹方明累计套现3.2亿。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股市杠杆率